(图片来源:视觉中国)

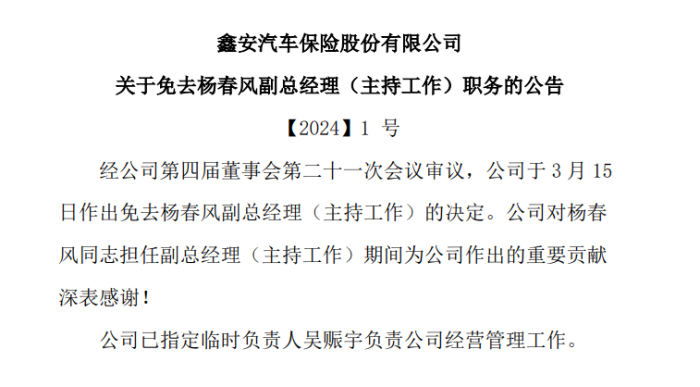

蓝鲸财经记者关注到,自2021年5月总经理张影离任后,鑫安汽车保险股份有限公司(以下简称“鑫安保险”)已三度更换临时负责人。近日,鑫安保险公告,经董事会审议,作出免去杨春风副总经理(主持工作)的决定。同时指定临时负责人吴赈宇负责公司经营管理工作。

出身自股东一汽集团,曾在鑫安保险任职的吴赈宇,可算是鑫安保险负责人的优选,但其上任,却需先直面当前鑫安保险由盈转亏的现状,公司投资收益不佳,综合成本率高企等问题,待逐一击破。同时,伴随着一汽对新能源汽车领域的发力,如何推动公司在保险领域与股东实现协同价值,也是考验。

总经理职位空缺三年,期间三换公司负责人

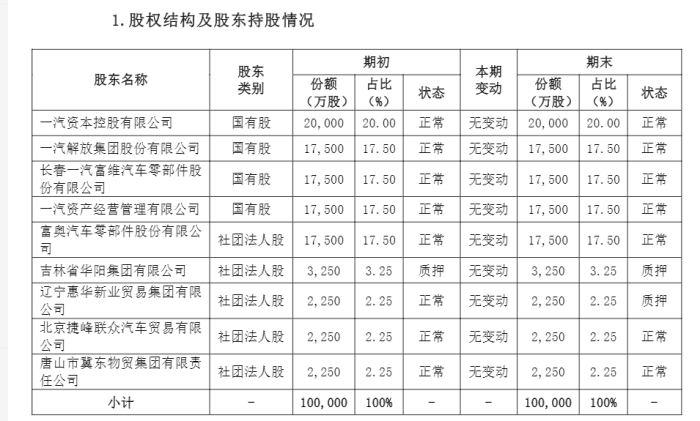

成立于2012年的鑫安保险,为一汽集团布局的保险协同板块子公司。从鑫安保险目前股权结构来看,一汽资本控股有限公司持股20%,一汽解放集团股份有限公司、一汽资产经营管理有限公司等四家由一汽集团直接或间接持股的“一汽系”公司各自持有鑫安保险17.5%股权。

(图源:鑫安保险2023年第4季度偿付能力报告)

作为“一汽系”公司,鑫安保险历任董事长与总经理也均为来自“一汽系”。

最早,鑫安保险筹备期拟任董事长为滕铁骑,拟任总经理为张影。2013年1月,两人任职资格获批,但在次年5月,滕铁骑离任,张影获批出任鑫安保险董事长。自此,至2021年约8年间,均由张影一肩担负鑫安保险“将帅”职责。

张影来自一汽基层,后任一汽财务有限公司董事、副总经理、总经理,一汽汽车金融有限公司董事,在一汽设立鑫安保险后,张影赴任,挑起与汽车高度协同的保险业务。

2021年张影离任,自此,鑫安保险陷入了人事变动频繁的状态。

董事长方面,2021年4月,李冲天获批出任董事长,2023年9月,董事长一职变更为徐锦辉。徐锦辉同样成长于一汽,历任一汽-大众金融管理部部长,一汽汽车金融有限公司总经理,一汽资本控股有限公司副总经理、总经理、党委副书记等职。

公司负责人方面更是变动频繁,2021年6月,鑫安保险发布变更公司负责人公告,由王抒智出任公司副总经理,主持工作。2022年9月,王抒智免职,11月,杨春风接任,同样以副总经理身份主持工作。直至近日,杨春风离任,由吴赈宇担任鑫安保险临时负责人。

(图源:鑫安保险公告)

新任临时负责人吴赈宇,曾任一汽财务有限公司汽车金融中心区域经理、规划发展部经理、管理部经理、总经理办公室主任、总经理助理,鑫安保险办公室负责人、董事会秘书兼办公室负责人、战略管理部部门经理,一汽资本控股有限公司战略管理中心总经理,一汽汽车金融有限公司副总经理,信达一汽商业保理有限公司常务副总经理,一汽资本控股有限公司战略管理及体系数字化中心专务等职务。

整体看来,股东方向鑫安保险派任的领导,多具备财务、汽车金融等相关岗位任职经验,并在鑫安保险成长后升任公司负责人。

一汽出身,曾有鑫安保险任职经历,吴赈宇对于鑫安保险而言可谓优选。但对于鑫安保险而言,近年来频繁调整公司负责人,显然存在一定副作用。

蓝鲸财经记者关注到,鑫安保险风险综合评级从2022年2季度的AA,下调至3季度的BBB,再到2023年3季度调整至BB。评级变动原因,均涉及”由于公司董事长、总经理变动等因素,公司战略风险得分有所下降。”

“总经理空缺,频繁变换临时负责人,理论上不利于公司的战略执行的持续性、经营管理的稳定性,对于内部人员的业务执行和工作效率也会有所影响”,业内人士评价道。

对于总经理空缺等情况蓝鲸财经联系鑫安保险进行采访,但截至发稿未获回应。

2023年盈转亏,综合成本率高企、投资端承压

吴赈宇所接手的鑫安保险,自带股东方的资源优势,却也正面临阵痛。

背靠一汽集团生产企业布局和全国汽车销售网络,鑫安保险锚定汽车领域深耕,成立以来业绩表现整体稳定。利润方面,鑫安保险成立第三年即实现盈利,并自2014年开始持续保持9年连续盈利,其中,2019年净利润突破亿元,2020年、2021年净利润分别达到1.27亿元、1.28亿元,对于保费规模不足10亿元的财险公司而言,利润表现可谓不错。

但在2022年,鑫安保险出现利润下滑,当年净利润0.35亿元,转入2023年,更是转盈为亏,全年净亏损1.46亿元。

涉及原因,一方面在投资端。近两年,鑫安保险投资表现明显不佳,2022年投资收益率、综合投资收益率低至-3.92%、-4.18%。2023年有所回暖,但全年投资收益率也仅有0.03%,综合投资收益率0.47%。环境因素外,鑫安保险也并未跑赢行业。以综合投资收益率为例,据蓝鲸财经统计,该公司排在72家披露投资数据的非上市财险公司中第62位,已是下游。

业务端,高企的综合成本率更是鑫安保险盈转亏的主要原因。作为背靠股东资源的车企系险企,成本把控一直是鑫安保险的优势之一。2022年,鑫安保险综合成本率仅86.66%,综合赔付率则仅58.71%,优于行业整体表现。但在2023年,鑫安保险全年累计综合成本率为124.87%,其中主要受第三、四季度149.42%、157.98%的综合成本率拖累。同时,2023年,鑫安保险综合赔付率93%,第四季度的综合赔付率则高达127.31%。

“综合鑫安保险以往情况来看,2023年综合成本率较高存在一定的偶然性”,某财险公司相关负责人向蓝鲸财经分析指出,“一方面2023年居民交通出行强度回升,出险率有所提升,加之自然灾害的多发,导致赔付率及成本率居高,另一方面,公司保费规模不大,规模效应较弱,或存在成本控制能力不足的情况。”

从鑫安保险目前的业务结构来看,2023年,其签单保费9.39亿元,其中车险签单保费5.22亿元,占比55.6%,货运险占比约25%,责任险占比11%,此外,财产险、意外险及健康险业务,占比相对较小。

作为一汽孵化的保险公司,鑫安保险的业务布局紧贴一汽集团发力。

今年2月,在一汽的金融官微推文中,鑫安保险规划提出任务目标。车险方面,要进行条线细分业务分类,扩大集团品牌业务占比,同时调整承保政策和理赔专项服务,加快未决案件清理。

非车险业务方面,鑫安保险提出,以集团业务为主线,上下游产业链增量业务,将提升集团公司财产险保险服务质量作为重点工作任务。同时,加快推进市场业务,拓宽物流供应商保险业务渠道,统筹推广货运险定制化产品等。

值得一提的是,2023年,一汽集团强调向新能源汽车领域转型,其中一汽红旗ALL IN新能源。跟随股东步调,鑫安保险也协同发力。2023年第四季度冲刺的相关推文中,鑫安保险提出,车险条线开展了全辖《车险理赔人员新能源查勘定损理赔能力提升》培训,提升理赔人员专业能力,并优化新能源理赔规则制定新能源理赔标准,提升理赔效率,未来将持续为新能源用户提供更专业的车险保障服务。

延保条线,深入探究新能源电池构造及风险因素,在车电分离模式下电池专属保险方面实现新的突破,同时在电池资产管理方面建立保前、保中、保后的风险管理机制,做好电池资产风险管理,全力支持集团公司“All in”新能源战略。

转型并非易事。“我国新能源车险目前还在起步阶段,存在高出险率、高赔付率痛点。布局新能源业务,或也是鑫安保险综合成本率升高的原因之一”,前述财险公司相关负责人分析道,“业务拓展和创新,在前期必然也会存在阵痛。”

伴随着一汽业务转型,鑫安保险也进入协同布局的关口,关键时点,新任临时负责人能否紧跟一汽步调,助力公司扭亏为盈,鑫安保险又能否尽快完成总经理补位,均还是问号。

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏